Vous êtes entrepreneur, freelance, dirigeant de société, commerçant, micro-entrepreneur ou encore membre d’une profession libérale ? Avez-vous déjà envisagé d’ouvrir un compte dédié à votre activité dans une banque pro en ligne ? Le secteur a connu une forte croissance ces dernières années, avec l’apparition de nombreuses offres bancaires et néobanques spécialement conçues pour les professionnels. Mais que valent réellement ces solutions ? Quelles sont les options les plus intéressantes selon votre situation ? Vous trouverez toutes les réponses dans mon comparatif détaillé.

Mon classement des meilleures banques pro selon votre profil

Pour vous faire gagner du temps, je vous propose ci-dessous une sélection des meilleures banques professionnelles selon le type d’entreprise. Avant de faire votre choix, pensez toutefois à identifier clairement les besoins de votre structure : dépôts de chèques, paiements et encaissements à l’international (hors zone SEPA), cartes supplémentaires, outils de gestion… Toutes les offres ne couvrent pas ces services, il est donc essentiel de vérifier chaque point. Plus bas dans cette page, je vous partage également mes conseils pour trouver le compte pro parfaitement adapté à votre activité.

Pour ceux qui veulent un compte pro gratuit

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Outils compatables

- Module de facturation

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Encaissement de chèques

- Outils comptables

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

Avis Vivid

Un compte courant rémunéré et 2 mois gratuit pour tester

⚠️ Seuls les indépendants bénéficient de la gratuité du compte Solo de FINOM.

Destiné aux freelances et travailleurs indépendants

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Encaissement de chèques

- Outils comptables

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Frais : a partir de : 10 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Terminal de paiement

Avis Revolut Business

Un compte pro taillé pour l’international, avec un TPE au top !

- Frais : a partir de : 9 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Associations

- Encaissement de chèques

- Frais : a partir de : 10,90€/mois

- Indépendants

- Encaissement de chèques

- Sociétés à capital social

- Terminal de paiement

- Module de facturation

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

Avis Vivid

Un compte courant rémunéré et 2 mois gratuit pour tester

Une option pensée pour les startups et les petites activités professionnelles (artisans, commerçants…)

- Frais : a partir de : 9 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Associations

- Encaissement de chèques

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Encaissement de chèques

- Outils comptables

- Frais : a partir de : 10 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Terminal de paiement

Avis Revolut Business

Un compte pro taillé pour l’international, avec un TPE au top !

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

Avis Vivid

Un compte courant rémunéré et 2 mois gratuit pour tester

- Frais : a partir de : 12 € /mois

- Indépendants

- Sociétés à capital social

- Terminal de paiement

- Outils comptables

- Associations

- Encaissement de chèques

Avis Fiducial banque

Une banque pro en ligne très complète

Destiné aux entreprises en développement

- Frais : a partir de : 9 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Associations

- Encaissement de chèques

- Frais : a partir de : 10 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Outils comptables

- Terminal de paiement

Avis Revolut Business

Un compte pro taillé pour l’international, avec un TPE au top !

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

- Encaissement de chèques

- Outils comptables

- Frais : a partir de : 12 € /mois

- Indépendants

- Sociétés à capital social

- Terminal de paiement

- Outils comptables

- Associations

- Encaissement de chèques

Avis Fiducial banque

Une banque pro en ligne très complète

Pour les entrepreneurs qui veulent centraliser création d’entreprise et compte pro

- Frais : a partir de : 6,90 € /mois

- Indépendants

- Sociétés à capital social

- Outils comptables

- Outils comptables

Avis LegalPlace

Un accompagnement global pour la création de votre société et l’ouverture de votre compte professionnel

Idéal pour booster la gestion de votre trésorerie

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

Avis Hero

Un compte pro français conçu pour optimiser votre trésorerie

Idéal pour équiper gratuitement vos collaborateurs en cartes de paiement

- Frais : a partir de : 0 € /mois

- Cartes bancaires virtuelles gratuites (300)

- Indépendants

- Sociétés à capital social

- Carte bancaires physiques

Avis Wallester Business

Possibilité d’émettre jusqu’à 300 cartes virtuelles sans coût additionnel

- Frais : a partir de : 0 € /mois

- Indépendants

- Sociétés à capital social

- Module de facturation

Comment bien choisir votre compte professionnel ?

Dans cette partie, je vous présente les principaux critères à prendre en compte pour sélectionner le compte bancaire professionnel le plus adapté à votre activité. Vous y trouverez une véritable méthode pour faire le bon choix, ainsi qu’une explication sur les raisons pour lesquelles, dans la plupart des cas, une banque pro en ligne représente souvent la solution la plus avantageuse.

Les éléments essentiels pour choisir une banque pro

Même si ce comparatif vise à vous simplifier la tâche, il reste nécessaire de comparer vous-même certains points clés avant de prendre une décision. Selon moi, quatre critères sont indispensables pour bien choisir votre compte professionnel :

La compatibilité avec la forme juridique de votre entreprise

Toutes les banques professionnelles n’acceptent pas les mêmes statuts. Par exemple, N26 ne s’adresse qu’aux micro-entreprises. Si vous dirigez une SAS ou une SARL, il vous faudra donc vous tourner vers une autre solution.Les services proposés et leur adéquation avec vos besoins

Chaque établissement propose des fonctionnalités différentes. Ainsi, un compte comme Indy, bien qu’intéressant pour certains indépendants, ne permet pas d’encaisser de chèques. Si cette opération fait partie de vos besoins, mieux vaut vous orienter vers Shine, Qonto ou d’autres banques offrant ce service.Les tarifs et le rapport qualité-prix

Une fois les options compatibles identifiées, comparez les formules d’abonnement. Examinez le nombre d’opérations incluses chaque mois, le coût des transactions additionnelles et les éventuels frais cachés afin de déterminer l’offre la plus rentable pour vous.La qualité du service client

Que vous choisissiez une banque en ligne ou traditionnelle, la réactivité et le professionnalisme du support client sont essentiels. En cas de problème de fraude, erreur technique ou blocage du compte , disposer d’une assistance fiable peut faire toute la différence.

Que valent les banques en ligne pour les professionnels et les entreprises ?

À l’image des établissements en ligne destinés aux particuliers, les banques professionnelles nouvelle génération se sont imposées en proposant des offres plus simples et bien moins coûteuses.

En comparaison, ouvrir un compte professionnel dans une agence traditionnelle entraîne souvent une accumulation de frais : abonnement mensuel, supplément pour l’accès en ligne, frais de mouvements, etc. Au final, il est rare de s’en sortir à moins de 60 € par mois.

Pour illustrer cela, Finance Héros règle par exemple 29 € HT par mois pour son compte Qonto, alors qu’une banque classique (que nous ne citerons pas) proposait une offre équivalente à 67 € HT par mois. Résultat : plus de 450 € d’écart à l’année !

Les néobanques, quant à elles, affichent des tarifs encore plus compétitifs — certaines formules débutent à moins de 10 € par mois, et il existe même des comptes pro gratuits (avec quelques limitations bien sûr). Et les avantages de ces solutions ne s’arrêtent pas là !

Ces banques nouvelle génération proposent de nombreuses fonctionnalités qui facilitent la gestion quotidienne de votre entreprise : catégorisation des dépenses, administration des cartes de paiement pour vos collaborateurs (y compris des cartes virtuelles), rapprochement des factures et divers outils d’aide à la comptabilité. De plus, l’ouverture d’un compte se fait facilement en ligne, en seulement quelques minutes. Changer de banque professionnelle devient donc particulièrement simple !

Plus économiques et mieux conçues, ces banques en ligne pour professionnels méritent clairement votre attention. N’hésitez donc pas à y ouvrir un compte ! Passons maintenant au comparatif pour déterminer celle qui vous conviendra le mieux 👇

Les meilleurs comptes professionnels gratuits en 2025 (et les rares qui le sont vraiment)

| Banque | Frais minimums | On aime |

|---|---|---|

| Indy | 0 €/mois | Un compte pro gratuit avec virements SEPA illimités, une carte Mastercard physique et des outils simples pour gérer devis et factures. |

| FINOM | 0 €/mois* | Une offre flexible qui évolue au rythme de votre activité, idéale pour les entreprises en croissance. |

| Shine | 0 €/mois | Un compte pro pensé pour les indépendants, parfait pour démarrer et bénéficier d’un accompagnement durable. |

| Vivid | 0 €/mois | Une néobanque pro entièrement gratuite, avec un compte courant qui peut même être rémunéré. |

| N26 | 0 €/mois | Des virements et prélèvements SEPA illimités, parfait pour une gestion bancaire simple et rapide. |

Les meilleures banques pour les indépendants en détail

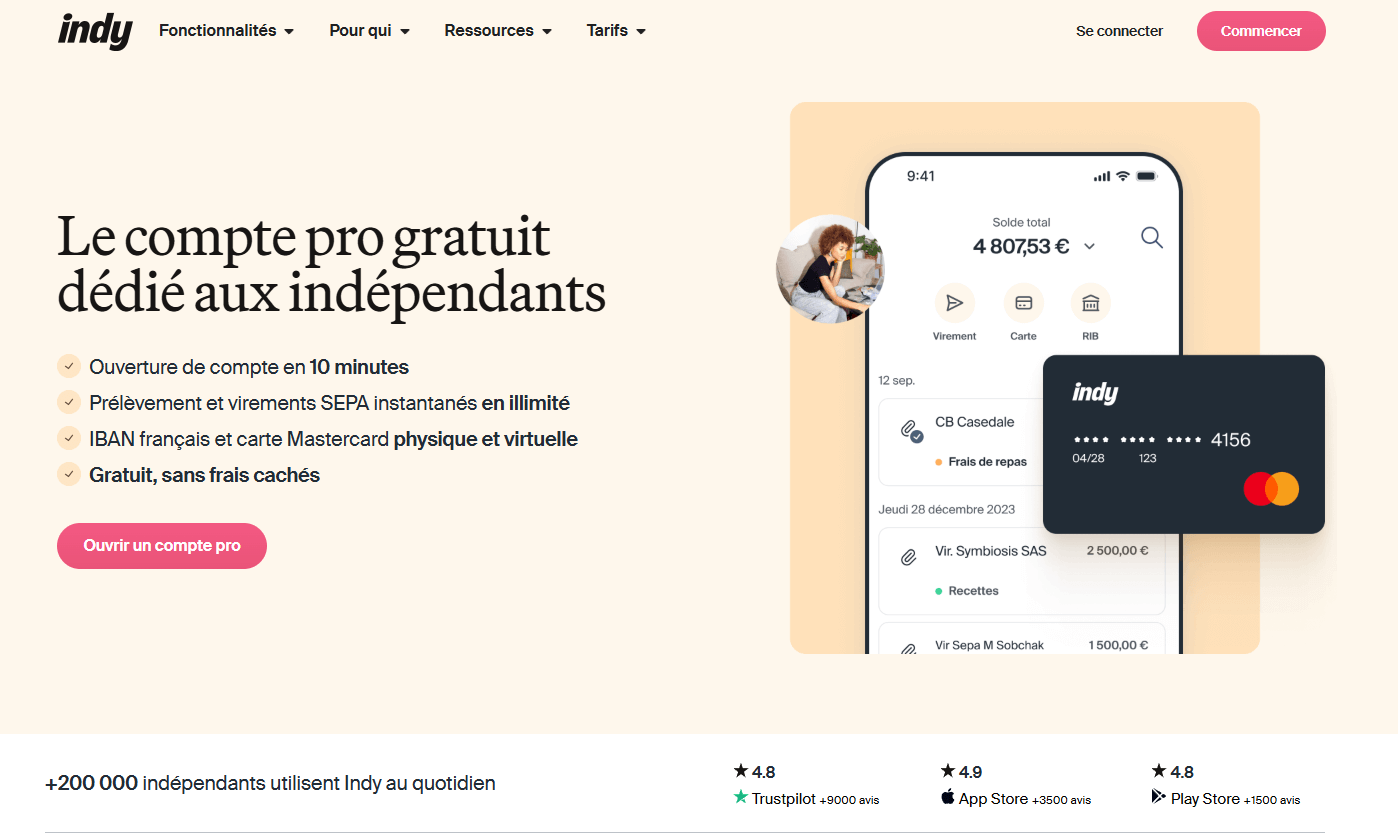

Indy, la performance à la française, sans aucun frais !

À ses débuts, Indy s’est fait connaître comme l’un des outils de devis et de facturation les plus appréciés des indépendants. Aujourd’hui, à l’image de solutions comme Pennylane, la plateforme a élargi son champ d’action et propose également toutes les fonctionnalités essentielles d’un compte pro.

Fondée en 2016, cette fintech française continue de croître rapidement. Elle a notamment réalisé une levée de fonds de 40 millions d’euros en 2024 pour renforcer son développement, et compte déjà plus de 80 000 utilisateurs.

Au-delà de ses fonctionnalités comptables, qui restent son domaine d’expertise, Indy se démarque surtout par une formule entièrement gratuite, particulièrement complète pour un compte pro. Parmi les services inclus :

Un IBAN français

Une carte Mastercard physique et une carte virtuelle

Des virements et prélèvements SEPA illimités, sans frais supplémentaires ni quota

Une gestion simplifiée des notes de frais (une simple photo du justificatif suffit)

➡️ Retrouvez notre avis détaillé sur Indy pour en savoir plus.

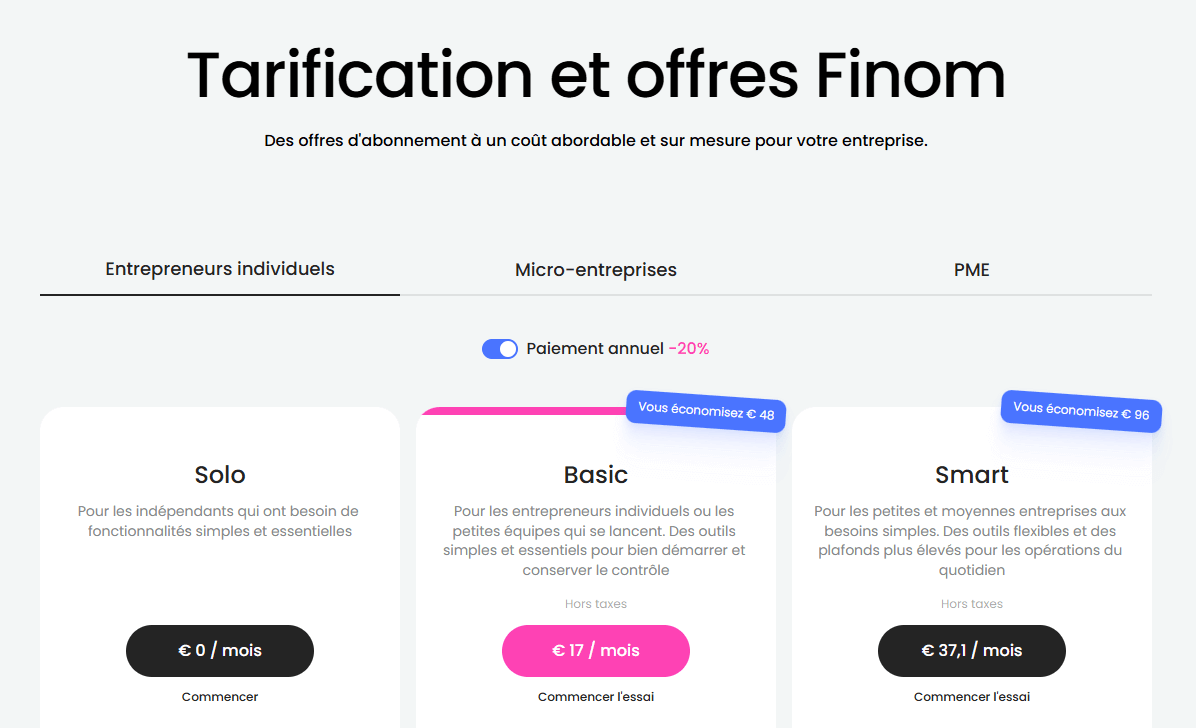

Finom : un compte pro gratuit pour indépendants, avec quelques restrictions

Finom est une solution bancaire moderne conçue pour les travailleurs indépendants qui veulent un compte pro simple et économique. Sa formule Solo, entièrement gratuite, inclut un IBAN français, une carte VISA (physique et virtuelle) et jusqu’à 2 500 € de virements ou prélèvements SEPA gratuits par mois. L’ouverture du compte se fait en ligne en quelques minutes, avec la possibilité de réaliser votre dépôt de capital et de profiter d’une réduction sur la première année.

Voici les principaux atouts de Finom :

Une offre Solo gratuite et très complète pour les indépendants

Un outil de facturation intégré pour gérer devis et factures

Un compte évolutif, avec des formules adaptées si votre activité grandit

Finom convient parfaitement si vous débutez ou si vous cherchez une solution bancaire simple sans frais inutiles.

➡️ Consultez mon avis complet sur Finom pour en savoir plus.

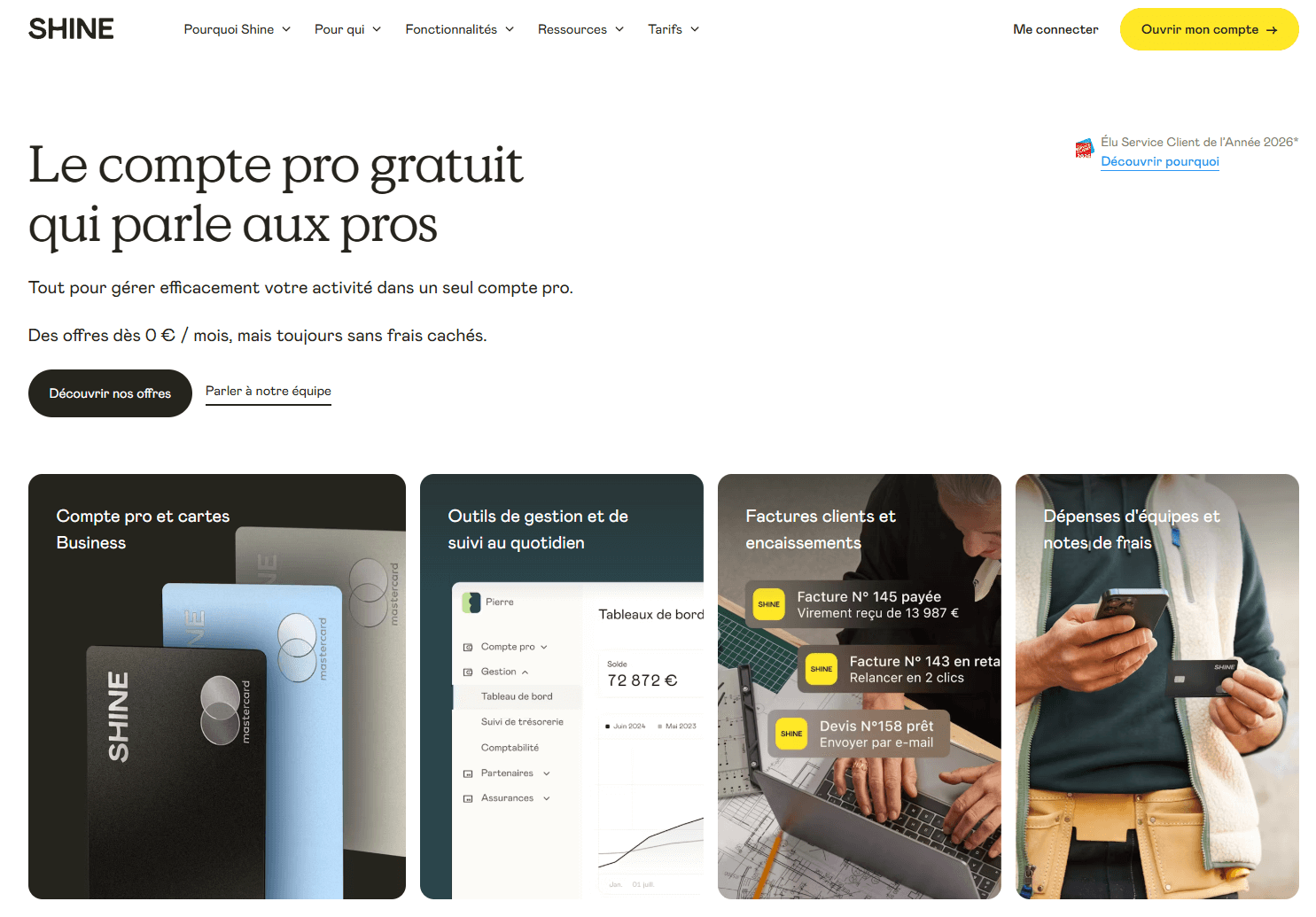

Shine, grâce à ses nombreux partenariats, fait partie des meilleurs comptes pro en ligne pour les TPE.

Si votre entreprise compte moins d’une dizaine de collaborateurs, vos besoins commencent généralement à évoluer : fournir une carte professionnelle à un commercial, autoriser un salarié à régler des dépenses ponctuelles tout en gardant la maîtrise des budgets, ou encore bénéficier de solutions de financement, d’outils de gestion de paie ou même d’affacturage pour optimiser votre trésorerie.

Pour répondre à ces attentes, Shine propose des tarifs compétitifs, des services adaptés aux petites structures et surtout un large réseau de partenaires capables de couvrir l’ensemble de vos besoins.

Avec l’offre Start, vous profitez déjà d’une carte bancaire Mastercard incluse. En passant à l’offre Plus, vous obtenez une carte plus premium avec davantage d’assurances, un plafond de retrait supérieur et un nombre illimité de cartes virtuelles.

Vous hésitez encore ? Shine vous permet de tester la solution pendant 30 jours gratuitement et sans engagement, idéal pour trouver l’abonnement le mieux adapté à votre activité.

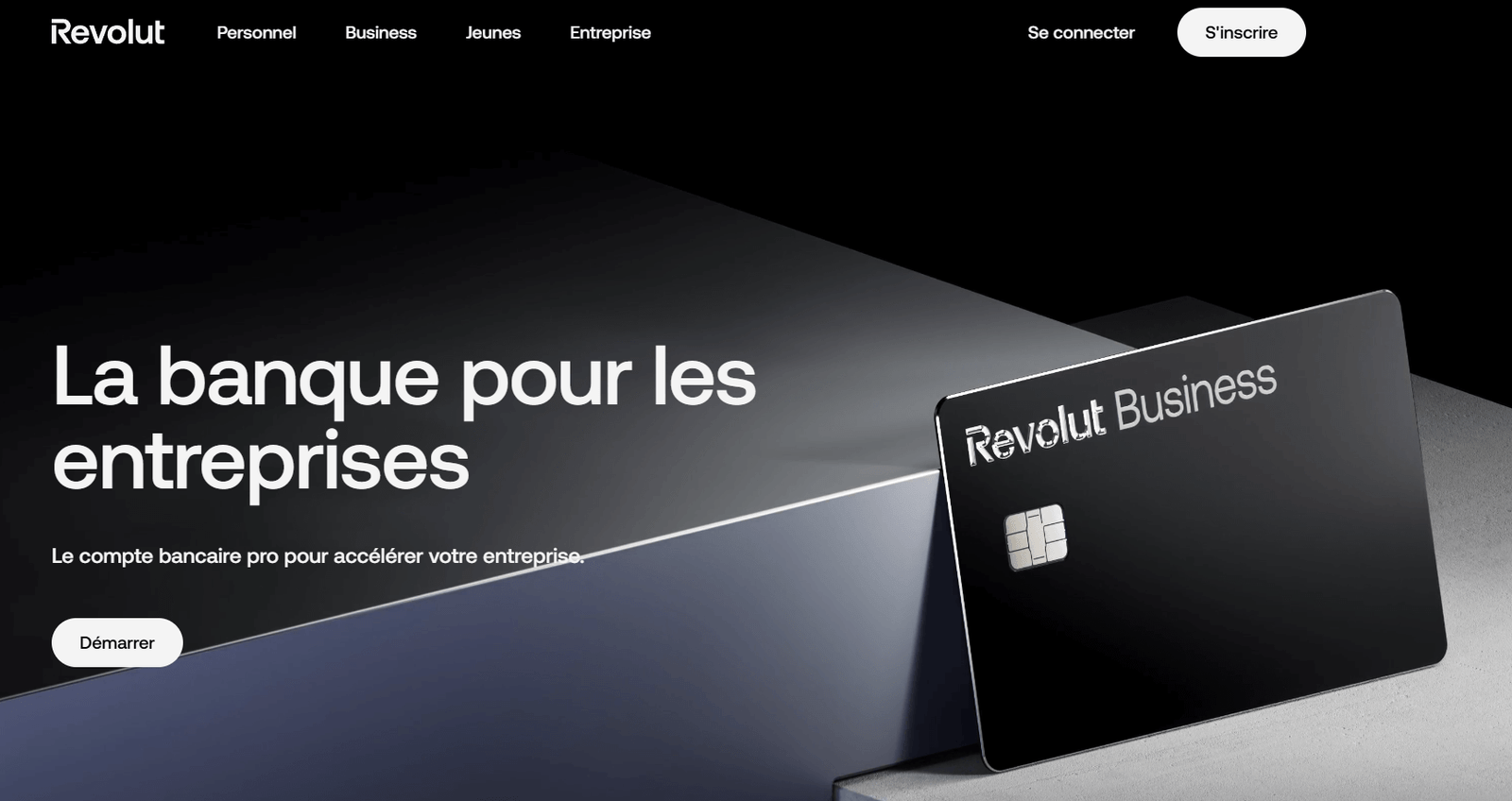

Revolut Business : idéal pour les indépendants nomades

Revolut Business se distingue, comme ses offres pour particuliers, par des services particulièrement adaptés au travail à l’international. La plateforme permet d’effectuer des virements internationaux via SWIFT, une fonctionnalité que toutes les banques pro en ligne ne proposent pas. Elle inclut également une enveloppe de change au taux interbancaire, avec 1 000 € disponibles dès la formule Basic et jusqu’à 15 000 € par mois avec l’offre Grow.

Vous avez aussi la possibilité de créer plusieurs comptes dans différentes devises. Cela facilite grandement les paiements et encaissements en dollars, livres sterling ou autres monnaies, sans devoir convertir à chaque transaction.

Comme toujours chez Revolut, l’interface est soignée et les fonctionnalités bien pensées. Vous pouvez par exemple générer des liens de paiement ou des QR codes pour être réglé facilement par vos clients.

➡️ Consultez mon avis détaillé sur Revolut Business pour plus d’informations.

Qonto, la référence des comptes professionnels en ligne, adaptée aussi aux indépendants.

Qonto s’est imposée comme l’une des solutions incontournables pour les professionnels, et elle propose naturellement des formules pensées pour les freelances et travailleurs indépendants. L’offre débute avec le plan Basic, facturé 9 € HT par mois, puis monte en gamme avec les formules Smart (19 € HT) et Premium (39 € HT). Même avec l’abonnement d’entrée de gamme, vous profitez déjà d’une carte Mastercard physique, de 30 opérations (virements ou prélèvements) mensuelles, d’un outil intégré pour créer et gérer vos factures, ainsi que d’un support client accessible 24h/24 et 7j/7.

La plateforme bénéficie par ailleurs d’une excellente réputation : elle affiche une note moyenne de 4,7/5 sur Trustpilot, basée sur près de 20 000 avis (données de janvier 2025). À noter que chez Finance Héros, nous utilisons également Qonto comme compte professionnel (pour une SAS), et en sommes pleinement satisfaits.

➡️ Retrouvez mon analyse détaillée de Qonto pour aller plus loin.

Hello Business, l’offre pro idéale pour les indépendants

Le compte pro d’Hello bank! Pro révèle tout son potentiel avec l’offre Hello Business. Pour 10,90 € HT par mois, vous accédez à une palette de services particulièrement complète, sans contrainte de plafond : les virements SEPA sont illimités, y compris les virements instantanés, également sans limite ! Vous pouvez aussi encaisser un nombre illimité de chèques, déposer des espèces via les automates BNP Paribas avec votre carte Visa, et bénéficier d’un découvert autorisé.

Hello bank! Pro fait d’ailleurs partie des rares néobanques professionnelles à disposer du statut d’établissement de crédit. Grâce à son appartenance au groupe BNP Paribas, elle peut proposer une facilité de caisse pouvant aller jusqu’à 1 550 € 💰.

En revanche, l’offre reste réservée aux entrepreneurs individuels (dont micro-entreprises) et aux sociétés unipersonnelles (EURL, SASU, SELASU, SELEURL). Si vous prévoyez de développer votre structure, des acteurs comme Qonto, Shine ou Finom seront plus adaptés.

Vivid, le compte pro qui fait fructifier votre argent jusqu’à 4 % !

En plus de son offre gratuite déjà intéressante, Vivid met à disposition des indépendants une formule Prime au tarif de 7,90 € HT par mois.

Avec cet abonnement, vous bénéficiez notamment de :

Un compte courant rémunéré à 3 % par an, contre 1 % dans l’offre Standard (et jusqu’à 4 % durant les deux premiers mois)

Un cashback pouvant atteindre 5 %, au lieu de 1 %

La possibilité d’ajouter un utilisateur supplémentaire

Jusqu’à 1 000 € de retraits aux distributeurs chaque mois (contre 200 € dans la formule gratuite)

✅ En résumé, l’offre pro de Vivid peut devenir particulièrement intéressante si vous disposez d’une trésorerie confortable et profitez régulièrement du cashback.

Quelques limites sont toutefois à connaître : le dépôt de capital n’est pas encore proposé, pas plus que l’encaissement de chèques ou le dépôt d’espèces.

➡️ Vous pouvez consulter mon analyse complète de Vivid pour obtenir tous les détails.

FIDUCIAL Banque : une banque authentique, dotée de services uniques

Si vous êtes commerçant, artisan ou professionnel libéral et que vous recherchez une banque en ligne sans renoncer aux services essentiels d’un établissement classique, FIDUCIAL Banque peut être une option très pertinente.

Elle combine en effet la simplicité d’une ouverture de compte entièrement en ligne avec des prestations rarement proposées par les néobanques professionnelles :

Virements et prélèvements SEPA illimités, quel que soit votre abonnement

Encaissement de chèques sans restriction, avec possibilité de disposer d’un chéquier (un service que Shine, Qonto et la plupart des banques pro en ligne ne proposent pas)

Un conseiller professionnel dédié, qui vous accompagne au quotidien

Des solutions de financement (trésorerie, investissements, etc.), rendues possibles grâce à l’agrément ACPR dont dispose FIDUCIAL Banque, faisant d’elle une véritable banque indépendante

❌ Côté interface, le site web a été nettement modernisé en 2023, mais l’application mobile n’est disponible que depuis cette même année, ce qui peut paraître tardif.

🌍 En revanche, si votre activité implique beaucoup d’opérations hors zone euro, mieux vaut vous orienter vers un autre compte pro : entre 2,5 % de frais + 3 € par retrait ou paiement en devise, l’addition grimpe vite.

Hero : le compte pro qui maximise votre trésorerie

Si votre priorité est d’optimiser la trésorerie de votre entreprise, une nouvelle banque pro en ligne est arrivée fin 2024 : Hero.

Cette fintech française, forte de 14 millions d’euros levés et déjà adoptée par 10 000 clients, montre clairement sa volonté de s’ancrer durablement dans le secteur. Après deux ans d’efforts, elle a obtenu son propre agrément d’établissement de paiement auprès de l’ACPR, à l’image de ce qu’avait réalisé Qonto à l’époque.

Les atouts du compte pro Hero reposent sur des outils spécialement conçus pour améliorer la gestion de votre trésorerie. En rejoignant Hero, vous accédez notamment à :

Une avance sur règlement de vos factures fournisseurs, à partir de 0,05 % par jour, avec un remboursement possible sur une période allant jusqu’à 3 mois.

Une carte de crédit à débit différé, offrant jusqu’à 90 jours pour régler vos dépenses.

Une rémunération attractive du compte courant : jusqu’à 5 % durant les deux premiers mois, puis 2,10 % pour les clients Hero Pro (et 0,5 % pour l’offre Hero X).

Un encaissement de vos clients en ligne à des conditions intéressantes : 0,4 % + 0,15 € pour les paiements par carte dans l’Espace Économique Européen, avec un crédit immédiat des fonds sur votre compte.

LegalPlace : créez votre société et ouvrez votre compte professionnel en un temps record

Si vous envisagez de créer votre entreprise et que vous souhaitez centraliser toutes les démarches – ouverture de compte professionnel, dépôt de capital, formalités administratives – alors LegalPlace constitue une solution particulièrement adaptée.

Depuis ses débuts, LegalPlace s’est spécialisé dans l’accompagnement des entrepreneurs, qu’il s’agisse de lancer une micro-entreprise ou de créer une société dotée d’un capital social (comme une SASU ou une EURL).

À la différence d’acteurs comme Indy ou Pennylane, qui se sont d’abord développés autour de la facturation et de la comptabilité, LegalPlace a élargi son offre en permettant à ses utilisateurs d’ouvrir un compte pro directement au moment de la création de leur société, tout en prenant en charge la rédaction des statuts et le dépôt de capital en ligne.

✅ Un pack très avantageux

Avec leur pack basique, vous bénéficiez notamment de :

Un dépôt de capital en 24 h

Une carte Mastercard Corporate

20 virements SEPA inclus chaque mois

👉 Le tout pour 132 € HT, incluant la création de société + 1 an de compte professionnel, là où le pack Basic de Qonto est proposé à 169 €.

😏 Petite précision intéressante : pour de nombreux comptes pro cités plus haut, lorsque le dépôt de capital en ligne est proposé, ce sont en réalité LegalPlace – ou parfois son concurrent Legalstart – qui réalisent la procédure en arrière-plan…

👉 Autant s’adresser directement à la source !

Wallester : la solution flexible pour vos cartes d’entreprise & gestion de dépenses pro

Si vous recherchez une solution simple et flexible pour gérer les paiements de votre entreprise, Wallester représente une option particulièrement intéressante. Sa plateforme permet d’émettre facilement des cartes Visa, physiques comme virtuelles, que ce soit pour votre société ou pour vos collaborateurs, tout en gardant un contrôle complet sur les dépenses.

L’un des grands atouts de Wallester est son modèle white-label, qui vous donne la possibilité de proposer des cartes bancaires entièrement personnalisées à l’image de votre marque. Le tout repose sur une infrastructure déjà opérationnelle : API, conformité, gestion multi-entités… ce qui simplifie grandement la mise en place.

Parmi ses fonctionnalités principales, on retrouve :

Une émission très rapide de cartes, qu’elles soient virtuelles ou physiques

Un suivi précis des dépenses avec limites personnalisées, notifications en temps réel et rapports détaillés

Une intégration fluide via API, idéale pour les startups, PME ou entreprises en pleine croissance

En résumé, que vous souhaitiez équiper votre équipe de cartes professionnelles, optimiser votre gestion interne ou même développer votre propre solution de paiement, Wallester propose une plateforme moderne, sécurisée et extrêmement flexible.

Meilleur compte pro : ce qu’en pensent réellement les utilisateurs

Pour vous simplifier la tâche, j’ai rassemblé dans le tableau ci-dessous la moyenne des notes attribuées à chaque banque pro à partir des principaux sites d’avis en ligne : Trustpilot, l’Apple Store et Google Play.

💡 Il est important de garder en tête qu’un client mécontent a souvent plus tendance à laisser un avis qu’un client satisfait. Certains retours négatifs doivent donc être interprétés avec prudence. C’est particulièrement vrai pour les comptes professionnels, où l’on voit régulièrement des critiques liées à des virements temporairement bloqués, souvent dus à des procédures de vérification en cas de suspicion de fraude.

| Compte pro | Moyenne Trustpilot | Moyenne Apple Store | Moyenne Google Play |

|---|---|---|---|

| Shine | 4,7 / 5 | 4,8 / 5 | 3,7 / 5 |

| Qonto | 4,8 / 5 | 4,8 / 5 | 4,3 / 5 |

| Indy | 4,8 / 5 | 4,9 / 5 | 4,6 / 5 |

| FIDUCIAL Banque | 2,6 / 5 | 1,5 / 5 | 1,8 / 5 |

| FINOM | 4,6 / 5 | 4,6 / 5 | 4,0 / 5 |

| Vivid | 4,5 / 5 | 4,2 / 5 | 2,8 / 5 |

| Hello Bank! Pro | 2,1 / 5 | 1,8 / 5 | 4,6 / 5 |

| Revolut Business | 4,6 / 5 | 4,9 / 5 | 4,6 / 5 |

| LegalPlace | 4,4 / 5 | 3,4 / 5 | - |

Données mises à jour au 28 novembre 2025 — les notes présentées combinent à la fois les services destinés aux professionnels et ceux destinés aux particuliers.

➡️ Comme vous pouvez le voir, les acteurs majeurs du secteur tels que Qonto ou Shine bénéficient d’excellents retours en ligne, tout comme Indy et FINOM.

Comparatif complet des banques pro en ligne : tarifs, services et moyens de paiement

Choisir une banque pro en ligne n’est pas toujours simple : tarifs, services, moyens de paiement, dépôt de capital, IBAN, limites de retrait… chaque établissement propose des fonctionnalités différentes. Pour vous aider à y voir plus clair, nous avons rassemblé dans un tableau comparatif complet toutes les informations essentielles des principales banques professionnelles du marché.

Vous pouvez ainsi comparer en un coup d’œil les offres de Qonto, Shine, Revolut Business, FINOM, Vivid ou encore FIDUCIAL : frais mensuels, paiements à l’étranger, acceptation des entreprises, outils de gestion, cartes virtuelles, dépôt de capital, et bien plus encore.

Ce tableau a pour objectif de vous permettre de trouver rapidement le compte pro le plus adapté à votre activité, que vous soyez micro-entrepreneur, dirigeant de société ou indépendant.

| Qonto | Shine | Vivid | Revolut Business | Hello bank! Pro | FINOM | FIDUCIAL | |

|---|---|---|---|---|---|---|---|

| Tarifs | À partir de 9€ / mois | À partir de 0€ / mois | A partir de 0€ / mois | À partir de 10€ / mois | 10,90€ / mois | A partir de 0€ / mois | À partir de 12 € / mois |

| Entreprises acceptées | Toutes, y compris indépendants et sociétés | Micro-entreprises + sociétés | Micro-entreprises + sociétés | Indépendants et sociétés (hors associations) | Indépendants (ME, EURL, SASU…) | Toutes formes d’entreprises | Toutes formes d’entreprises |

| Dépôt de capital | 69€ seul ou inclus | 69€ seul ou 108€ avec pack | ❌ | Via partenaire | ❌ | A partir de 60€ | Inclus dans les offres |

| Paiements hors zone euro | 2% à gratuit | 2% à 1% | 2% à 1% | 0 à 50 gratuits selon offre | Gratuit | 2% à 1% (gratuit jusqu'à 500€) | 2,5% + 3 € |

| Plafond de paiement | 20 000€ à 60 000€ | 20 000€ à 60 000€ | 50 000€ à 200 000€ | 100 000£ | Selon profil | 100 000€ | Jusqu'à 15 000€ |

| Retraits | 1€ / retrait à illimité | 1€ (2 gratuits à 10 selon offre) | 2% à 1% | 2% | Gratuit 😊 | Gratuit jusqu'à 2 000€, puis commissions | 2€ |

| Plafond de retrait | 1 000€ à 3 000€ | 500€ à 2 500€ | / | 3 000£ / jour | Selon profil | Jusqu'à 10 000€ | Jusqu'à 1 000€ / semaine |

| Virements sortants devises | À partir de 0,56% | 1% à 0,45% (min 4–5€) | 5€ ou 30€ | 0 à 25 gratuits | Gratuit (commission de change seule) | 5€ + 1% à 0,10% | 0,10% à 0,05% (min 28,85€) |

| Virements entrants devises | ✅ | ✅ | ✅ | ✅ | ✅ | ✅ | ✅ |

| Virements SEPA / prélèvements | 30 à 100 / mois (0,40€ supp.) | 5 à 500 / mois (0,40€ supp.) | Illimité (sauf offre gratuite) | 10 à 1000 / mois (0,20€ supp.) | Illimité & instantané | 2 500€ à illimité | Illimités |

| Terminal d’encaissement | 1,65% + terminal à 9€ | 1,49% + terminal à 24€ | ❌ | 0,8% + terminal 49€ | 1,60% + terminal 39€ | Pas de partenariat | Oui via partenaire |

| Chéquier | ❌ | ❌ | ❌ | ❌ | ✅ | ❌ | ✅ |

| Encaissement de chèques | ✅ | ✅ | ❌ | ❌ | ✅ | ❌ | ✅ |

| IBAN | FR, ES, IT, DE | FR | DE | FR | FR | FR | FR |

| Découvert autorisé | ❌ | ❌ | ❌ | ❌ | ✅ | ❌ | ❌ |

| Carte virtuelle | ✅ | ✅ | ✅ | ✅ | ❌ | ✅ | ❌ |

| Retour clients | Exceptionnels | Très bons | Bons | Très bons | Non disponible | Très bons | Bons |

| Les offres | Qonto (30 jours gratuits) | Shine (30 jours gratuits) | Vivid (2 mois gratuits) | Revolut Business (3 mois gratuits) | Hello Business (3 mois gratuits) | FINOM (30 jours gratuits) | FIDUCIAL Banque |

Tableau comparatif des moyens de paiement des banques pro.